シンガポールの部分免税制度

アジアビジネスレポート シンガポール2014年8月1日

皆さん、こんにちは。東京コンサルティングファーム、シンガポールオフィスの岩城です。今回はシンガポールの部分免税制度について述べさせていただきます。

シンガポールは外資誘致を目的として、幾多の優遇税制を設けており、シンガポールを経由したビジネススキームを活用しようと、多くの日本企業がシンガポールへと進出しています。

【シンガポール法人税の概要】

2013年現在、シンガポールの法人税率は17%が適用され、アジアの中でも最も低い税率の国の一つとなっています。日本の法人税の実効税率は約38%と、その差は歴然であり、企業活動に与える影響もかなり大きいものと言えます。

また、シンガポールには、課税範囲についてもインセンティブがあります。他国においては、国内源泉所得と国外源泉所得の両方が課税対象となる全世界所得課税が一般的ですが、シンガポールにおいて、国外源泉所得のうち、シンガポールに送金された部分のみが課税対象となり、それ以外の所得については、課税対象とはされません。

【Partial Tax Exemptionの概要】

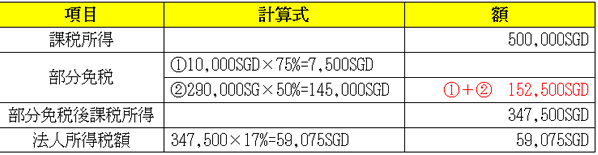

シンガポールの法人税率は17%が適用されていますが、以前よりPartial Tax Exemption(部分免税)が採用されており、課税所得のうち、最初の10,000SGDまでは75%が免税とされ、次の29,000SGDについては50%が免税とされていました。

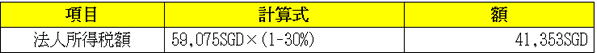

2013年度の予算案より、上記部分免税に加えて、法人所得税額のうち30%分を減税することが発表されました。ただし、減税額の上限は30,000SGDまでとなっています。これは、シンガポールの物価上昇を理由とした制度であり、シンガポールへの投資をさらに促進するためのものであると考えられます。

【計算例】

課税所得を500,000SGDと仮定した場合、以下のように法人所得税額を計算することになります。

課税所得を500,000SGDと仮定した場合、2012年度までは実効税率が約11.8%だったのに対し、2013年度より約8.3%になっており、さらに低い税率となっています。

【シンガポールビジネスにおけるリスク】

上述の通り、シンガポールではその税率の低さを利用し、税務上の恩恵を受けようと、多くの企業が進出しています。ただし、シンガポール法人に事業実体を持たせず、利益の還流のみを目的とした場合、タックス・ヘイブン対策税制のリスクが発生します。

近年、シンガポールのように税率の低い国にある子会社に対し、当該税制の適用を受け、日本で子会社の所得についても合算課税されるケースが増えています。シンガポールに拠点を構える際には、当該税制の適用除外要件を満たし、有用なビジネスが進む配慮も必要となります。

以上

PT. Tokyo Consulting

岩城 徳明

※)記載しました内容は、作成時点で得られる情報を基に、細心の注意を払って作成しておりますが、その内容の正確性及び安全性を保障するものではありません。当該情報に基づいて被ったいかなる損害についても情報提供者及び当社(株式会社東京コンサルティングファーム並びにPT. Tokyo Consultingは、一切の責任を負うことはありませんので、ご了承ください。

ユーザー登録がお済みの方

ユーザー登録がお済みでない方

有料記事閲覧および中国重要規定データベースのご利用は、ユーザー登録後にお手続きいただけます。

詳細は下の「ユーザー登録のご案内」をクリックして下さい。

最近のレポート

-

中国ビジネスレポート

法務

中国の賄賂に関する規定について Q&A

無料

2015年4月23日

-

中国ビジネスレポート

法務

短期業務遂行の為の外国人の入国手続きに関する規定‐その2

有料

2015年4月20日

-

中国ビジネスレポート

法務

短期業務遂行の為の外国人の入国手続きに関する規定‐その1

無料

2015年4月14日

-

中国ビジネスレポート

法務

外国投資法について

無料

2015年3月31日

-

中国ビジネスレポート

労務・人材

中国における労務管理について‐その2

有料

2015年3月25日